Dichiarazione dei redditi e welfare integrativo: Guida alla compilazione

È periodo di Dichiarazione dei redditi. Come bisogna compilare correttamente il 730 chi ha un Fondo pensione, un Fondo sanitario o chi ha convertito il premio di produttività in strumenti di welfare?

Redditi percepiti dal Fondo pensione come RITA

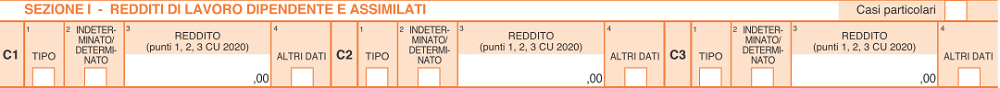

QUADRO C - Redditi di lavoro dipendente ed assimilati

SEZIONE I Redditi di lavoro dipendente ed assimilati

.png)

|

Casella Casi particolari |

|

|

Inserire codice ‘11’ se in dichiarazione si opta per la tassazione ordinaria delle somme percepite |

|

|

Righi da C1 a C3 - redditi di lavoro dipendente e assimilati |

|

| Colonna 1 (tipo) |

Indicare codice 2 |

|

Colonna 3 (reddito) |

Riportare l’importo dei redditi percepiti indicato nelle annotazioni alla Certificazione Unica 2020 con il codice AX |

|

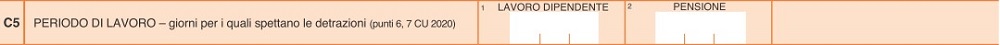

Rigo C5 |

|

|

Colonna 1 PERIODO DI |

Indicare il numero dei giorni indicata nelle annotazioni alla |

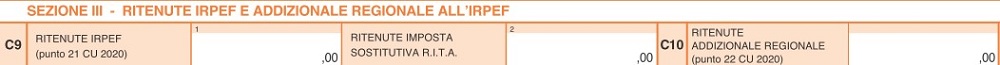

SEZIONE III - RITENUTE IRPEF E ADDIZIONALE REGIONALE ALLʼIRPEF

|

Rigo C9 |

|

|

Colonna 2 ritenute |

Riportare l’importo della ritenuta a titolo d’imposta sostitutiva indicato nelle annotazioni alla |

Premi di risultato e welfare aziendale

I lavoratori dipendenti del settore privato, titolari di contratto di lavoro subordinato a tempo determinato o indeterminato che tra il 1° gennaio e il 31 dicembre 2019 hanno percepito compensi per premi di risultato o somme erogate sotto forma di partecipazione agli utili d’impresa e che nell’anno d’imposta 2018 abbiano percepito redditi da lavoro dipendente d’importo non superiore a 80.000 euro devono compilare il 730 come indicato di seguito.

Ricordiamo che si può fruire dell’agevolazione prevista per i premi di risultato solo se sono stati stipulati contratti collettivi di secondo livello che, entro trenta giorni dalla stipula, sono stati depositati telematicamente presso la competente direzione territoriale del lavoro.

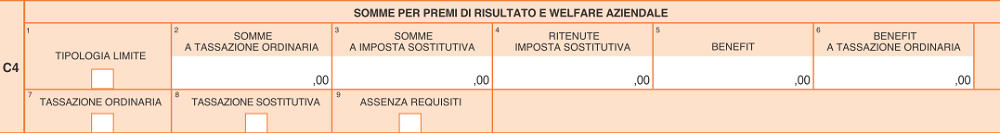

QUADRO C - Redditi di lavoro dipendente ed assimilati

SEZIONE I Redditi di lavoro dipendente ed assimilati

|

RIGO C4- somme per premi di risultato e welfare aziendale |

|

|

Questo rigo va sempre compilato se nella Certificazione unica 2020 è compilato il punto 571 e uno dei punti da 572 a 579. Se nella Certificazione unica 2020 sono compilati anche i punti da 591 a 599 occorrerà compilare un secondo rigo C4 utilizzando un ulteriore modulo del quadro C. In presenza di più Certificazioni Uniche non conguagliate, usare un ulteriore modulo del quadro C per ogni |

|

|

Colonna 1 (Codice) |

Riportare il codice indicato nel punto 571 (o 591) della CU 2020 |

|

Colonna 2 (somme tassazione ordinaria) |

Indicare l’importo del punto 578 (o 598) della CU 2020 |

|

Colonna 3 (somme imposta sostitutiva) |

Indicare l’importo del punto 572 (o 592) della CU 2020 |

|

Colonna 4 (ritenute imposta sostitutiva) |

Indicare l’importo del punto 576 (o 596) della CU 2020 |

|

Colonna 5 (benefit) |

Indicare l’importo del punto 573 (o 593) della CU 2020 |

|

Colonna 6 (benefit a tassazione ordinaria) |

Indicare l’importo del punto 579 e/o 599 della CU 2020 |

|

Colonna 7 (tassazione ordinaria) e Colonna 8 (tassazione sostitutiva) |

Le colonne 7 e 8 sono fra loro alternative. Quindi, non è possibile barrarle entrambe. È obbligatoria la compilazione di una delle due caselle per esprimere la scelta per il trattamento fiscale delle somme percepite per premi di risultato, sia se si intenda modificare la tassazione operata dal datore di lavoro sia se si intenda confermarla.Si ricorda che il datore di lavoro ha assoggettato questi compensi ad imposta sostitutiva tranne nel caso di espressa richiesta da parte del lavoratore per la tassazione ordinaria oppure nel caso in cui abbia verificato che quest’ultima sia più favorevole. se si vuole confermare la tassazione applicata dal datore di lavoro: colonna 7: barrare la casella se nella CU 2020 è compilato il punto 578 (e/o 598) (Premi di risultato assoggettati a tassazione ordinaria) per confermare la tassazione ordinaria dei premi di risultato; colonna 8: barrare la casella se nella CU 2020 è compilato il punto 572 e/o 592 (Premi di risultato assoggettati ad imposta sostitutiva) per confermare la tassazione con imposta sostitutiva dei premi di risultato.

se si vuole modificare la tassazione applicata dal datore di lavoro: colonna 7: barrare la casella se nella CU 2020 è compilato il punto 572 e/o 592 (Premi di risultato assoggettati ad imposta sostitutiva) e invece si vuole applicare la tassazione ordinaria ai premi di risultato che il datore di lavoro ha assoggettato ad imposta sostitutiva; colonna 8: barrare la casella se nella CU 2020 è compilato il punto 578 e/o 598 (Premi di risultato assoggettati a tassazione ordinaria) e invece si sceglie di assoggettare ad imposta sostitutiva le somme percepite per premi di risultato che il datore di lavoro ha assoggettato a tassazione ordinaria. |

|

Colonna 9 (assenza requisiti) |

Barrare la casella se si intende modificare la tassazione agevolata operata dal datore di lavoro perché non si è in possesso dei requisiti previsti dalla norma (ad esempio perché nell’anno precedente sono stati percepiti redditi da lavoro dipendente d’importo superiore a 80.000 euro o perché il datore di lavoro ha applicato l’agevolazione in assenza del contratto collettivo di secondo livello o in assenza del deposito telematico di tale contratto presso la competente Direzione territoriale del lavoro, entro trenta giorni dalla stipula). |

Contributi versati a Fondi sanitari integrativi

Nel caso in cui il lavoratore non abbia versato contributi attraverso il datore di lavoro, ma in maniera diretta (ad esempio aderendo in maniera autonoma ad un Fondo sanitario) dovrà riportare tali somme nella dichiarazione dei redditi, in modo da poter usufruire della deducibilità.

Ricordiamo che le somme non devono essere inserite in questa sezione se i versamenti sono stati effettuati direttamente dal datore di lavoro, che, in qualità di sostituto d’imposta ha già provveduto a escludere l’importo dalla formazione del reddito di lavoro dipendente.

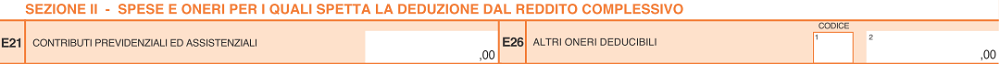

QUADRO E – Oneri e spese

SEZIONE II Spese e oneri per i quali spetta la deduzione dal reddito complessivo

|

RIGO E26 - altri oneri deducibili |

|

|

Colonna 1 (Codice) |

Indicare il codice che identifica l’onere sostenuto ‘6’ per i contributi versati ai fondi integrativi del servizio sanitario nazionale per un importo complessivo non superiore a 3.615,20 euro. ‘13’ per i contributi versati direttamente dai lavoratori in quiescenza, anche per i familiari non a carico, a casse di assistenza sanitaria aventi esclusivamente fini assistenziali (art. 51, comma 2, lett. a, del tuir), che prevedono la possibilità per gli ex lavoratori, che a tali casse hanno aderito durante il rapporto di lavoro, di rimanervi iscritti anche dopo la cessazione del rapporto di lavoro, continuando a corrispondere in proprio il contributo previsto senza alcun onere a carico del datore di lavoro. Tali versamenti devono essere d’importo complessivo non superiore a 3.615,20 euro. Nella verifica del limite di 3.615,20 euro concorre anche l’importo indicato con il codice ‘6’; |

|

Colonna 2 (somme tassazione ordinaria) |

Indicare l'importo pagato |

Contributi versati a Fondi pensione Negoziali, Aperti e a Piani Individuali Pensionistici

I lavoratori che hanno versato contributi senza il tramite del datore di lavoro, ma in maniera diretta (ad esempio aderendo ad un fondo pensione diverso da quello negoziale o versando al proprio fondo negoziale delle somme aggiuntive a quelle versate dal datore di lavoro), dovranno riportare tali somme nella dichiarazione dei redditi, in modo da poter usufruire della deducibilità.

Ricordiamo che le somme non devono essere inserite in questa sezione se i versamenti sono stati effettuati direttamente dal datore di lavoro, che, in qualità di sostituto d’imposta ha già provveduto a escludere l’importo dalla formazione del reddito di lavoro dipendente.

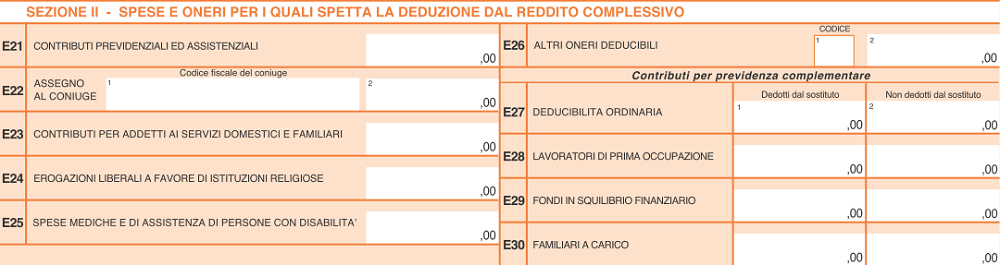

QUADRO E – Oneri e spese

SEZIONE II Spese e oneri per i quali spetta la deduzione dal reddito complessivo

I contributi versati a forme pensionistiche complementari, comprese quelle istituite negli Stati membri dell’Unione europea e negli Stati aderenti all’Accordo sullo spazio economico europeo, sono deducibili dal reddito complessivo per un importo non superiore a 5.164,57 euro.

Il limite non si applica ai contribuenti iscritti alle forme pensionistiche per le quali è stato accertato lo squilibrio finanziario e approvato il piano di riequilibrio da parte del ministero del Lavoro e della Previdenza sociale, che possono dedurre tutti i contributi versati nell’anno d’imposta.

|

RIGO E27 - Contributi a deducibilità ordinaria |

|

|

Indicare, entro il limite di 5.164,57 euro, le somme versate alle forme pensionistiche Complementari, compresi i versamenti a carico del contribuente e del datore di lavoro, ad esclusione del Tfr. Per i contributi versati a fondi negoziali tramite il datore di lavoro, se nel punto 411 della Certificazione Unica è indicato il codice 1, i dati da indicare sono quelli riportati nei punti 412 e 413 della Certificazione Unica. Per i contributi versati ai fondi negoziali, nonché alle forme pensionistiche individuali, senza il tramite del datore di lavoro, si dovrà indicare l’ammontare dei versamenti di cui si richiede la deduzione. Anche i dipendenti pubblici compilano questo rigo per indicare tutti i contributi versati ai fondi pensione inclusi i fondi negoziali a essi riservati. |

|

|

Colonna 1 (dedotti dal sostituto) |

Riportare i contributi versati tramite la propria azienda, (ossia la somma indicata al punto 412 della Certificazione Unica). Se è stato compilato il punto 421 della Certificazione Unica – previdenza per familiari a carico – la cifra da riportare nella colonna 1 è pari alla differenza tra gli importi indicati nei seguenti punti della Certificazione Unica: punto 412 e punto 422 (contributo dedotto dal reddito e riferito alla previdenza complementare per familiari a carico); |

|

Colonna 2 (non dedotti dal sostituto) |

Riportare i contributi versati ai fondi negoziali o alle forme pensionistiche individuali direttamente dal lavoratore, senza il tramite dell’azienda. Riportare i contributi versati tramite il datore di lavoro ma non dedotti, indicati nel punto 413 della Certificazione Unica. Se è stato compilato il punto 421 della Certificazione Unica – previdenza per familiari a carico – la cifra da riportare nella colonna 2 è pari alla differenza tra gli importi indicati nei seguenti punti della Certificazione Unica: punto 413 e punto 423 (contributo non dedotto dal reddito e riferito alla previdenza complementare per familiari a carico); |

|

RIGO E28 - Contributi versati da lavoratori di prima occupazione |

|

|

Compilano questo rigo i lavoratori di prima occupazione, successiva al 1° gennaio 2007, oppure i contribuenti che a quella data non avevano una posizione contributiva aperta presso un qualsiasi ente di previdenza obbligatoria. Se nei primi cinque anni di partecipazione alle forme pensionistiche complementari hanno effettuato versamenti di importo inferiore a 5.164,57 euro, possono godere di un maggior limite di deducibilità, a partire dal sesto anno di partecipazione alle forme pensionistiche e per i venti anni successivi, nella misura annuale di massimo 7.746,86 euro. Nel punto 411 della Certificazione Unica 2020 è indicato il codice 3. |

|

|

Colonna 1 (dedotti dal sostituto) |

Riportare l’importo dei contributi che il datore di lavoro ha dedotto dall’imponibile, risultante dalla somma degli importi indicati nei punti 412 e 417 della Certificazione Unica 2020; |

|

Colonna 2 (non dedotti dal sostituto) |

Riportare l’importo dei contributi che il datore di lavoro non ha dedotto dall’imponibile, indicato nel punto 413 della Certificazione Unica 2020, e le somme versate ai fondi negoziali, nonché alle forme pensionistiche individuali, senza il tramite del datore di lavoro. |

|

RIGO E29 - Contributi versati a fondi in squilibrio finanziario |

|

|

Per i contributi versati a fondi in squilibrio finanziario non è previsto alcun limite di deducibilit Nel punto 411 della Certificazione Unica 2020 è indicato il codice 2. |

|

|

Colonna 1 (dedotti dal sostituto) |

Riportare l’importo dei contributi che il datore di lavoro ha dedotto dall’imponibile, indicato nel punto 412 della Certificazione Unica 2020. |

|

Colonna 2 (non dedotti dal sostituto) |

Riportare l’importo dei contributi che il datore di lavoro non ha dedotto dall’imponibile, indicato nel punto 413 della Certificazione Unica 2020. |

|

RIGO E30 - Contributi versati per familiari a carico |

|

|

Indicare le somme versate per i familiari fiscalmente a carico per la parte da questi non dedotta. Sono considerati a carico coloro che possiedono un reddito complessivo non superiore a 2.840,51 euro. Sono considerati a carico anche i figli di età non superiore a 24 anni che possiedono un reddito complessivo non superiore a 4.000 euro Se i contributi per familiari a carico sono stati versati tramite il datore di lavoro è compilato il punto 421 della Certificazione Unica 2020 |

|

|

Colonna 1 (dedotti dal sostituto) |

Riportare l’importo dei contributi che il datore di lavoro ha dedotto dall’imponibile, desumibile dal punto 422 della Certificazione Unica 2020; |

|

Colonna 2 (non dedotti dal sostituto) |

Riportare l’importo dei contributi che il datore di lavoro non ha dedotto dall’imponibile, desumibile dal punto 423 della Certificazione Unica 2020. |

Trovo queste informazioni all’interno del 730 precompilato?

Le informazioni presenti all’interno della Certificazione Unica consegnata dal datore di lavoro al lavoratore sono già presenti all’interno del 730 Precompilato. Nel caso in cui il cittadino sia iscritto al Fondo pensione e al Fondo sanitario ed effettui versamenti esclusivamente tramite il datore di lavoro, troverà tutte le informazioni già presenti senza dover far alcuna modifica.